Doppelbesteuerungsabkommen

Diese Anleitung soll einen kurzen Überblick zum Thema Grenzgänger und Doppelbesteuerungsabkommen in zvoove Payroll geben.

In einem Doppelbesteuerungsabkommen (DBA) ist geregelt, wo und wie das Einkommen zu versteuern ist, wenn die Tätigkeit in einem ausländischen Staat ausgeübt wird. Zur Vermeidung einer Doppelbesteuerung hat Deutschland mit über 70 Staaten solche Abkommen abgeschlossen.

Sind AN im Nachbarland steuerpflichtig, werden Sie folglich in Deutschland von der Steuer freigestellt. Zahlen AN die Steuern für Ihre Grenzgängertätigkeit in Deutschland, müssen sie das Einkommen im Nachbarland nicht noch einmal versteuern.

Ausnahmen: Für Frankreich, Österreich und die Schweiz gilt eine besondere Grenzgängerregelung nach dem Doppelbesteuerungsabkommen. Arbeiten AN in Frankreich oder Österreich, müssen sie dort keine Steuern zahlen, sondern den Arbeitslohn in der deutschen Steuererklärung angeben und normal versteuern.

Arbeiten AN als Grenzgänger in der Schweiz, darf der Arbeitgeber eine Lohnsteuer von 4,5 Prozent erheben, die jedoch auf die Steuer in Deutschland angerechnet wird.

1. Durchführung

1.1. Doppelbesteuerungsabkommen

Beispiel: Mitarbeiter arbeitet zum Teil in den Niederlanden.

- Dazu müssen im vorgelagerten Programm Tarifverträge und Lohnarten für die Zeit im Ausland kopiert werden. Ggf. sollte dazu Rücksprache mit dem vorgelagerten Programm gehalten werden.

- Im Lohnartenstamm, Reiter Lohn gibt es eine Option „Doppelbesteuerungsabkommen".

Die kopierten Lohnarten müssen dann aktiviert werden, auf Wunsch können Sie die DBA Lohnarten im Feld Code für Steuerung/Speicherung z. B. auf die Schlüsselung „Stundensummen speichern in Stunden" ändern, damit die Gesamtstunden den korrekten Wert ausweisen.

- Die Schlüsselung im "Personalstamm → Lohn → Steuerkarte" muss je Einzelfall vorgenommen werden (permanent in NL, dann steuerbefreit. Wechsel D-NL, dann eher ELSTAM). Sollte der Kunde mit seinem Steuerberater klären.

- Wenn im Meldezeitraum keine Lohnsteuer abgeführt und mit Doppelbesteuerungsabkommen abgerechnet wurde (Tabelle LGBTL2 Spalte DOPPELBESTEUERUNG <> 0), wird auf der Lohnsteuerbescheinigung mit Steuerklasse 0 bescheinigt.

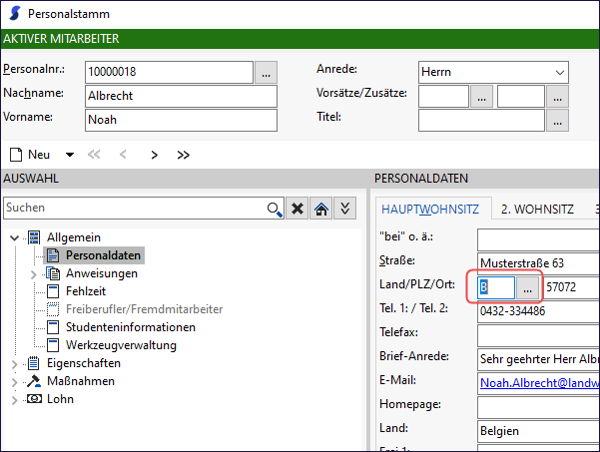

1.2. Grenzgängerabkommen mit Belgien

Wurde im Personalstamm bei dem Land „B" für Belgien hinterlegt, so wird in der späteren Lohnabrechnung automatisch die Lohnsteuer um 8% gekürzt und auf der Lohnsteuerbescheinigung separat ausgewiesen.

Dazu heißt es im Auszug aus dem Doppelbesteuerungsabkommen:

„…Besonderheit für belgische Grenzgänger: Die Kommunen in Belgien finanzieren sich über eine Gemeindesteuer, die als Zuschlag zur Einkommensteuer erhoben wird. In Gemeinden mit vielen Pendlern gab es erhebliche Steuerausfälle. Durch ein Zusatzabkommen haben alle nichtselbstständigen Pendler in Belgien Gemeindesteuer zu zahlen.

Die Pendler haben wie bisher eine Einkommensteuererklärung in Belgien abzugeben. Die Gehaltseinkünfte werden jedoch von der belgischen Steuer freigestellt. Bemessungsgrundlage der Gemeindesteuer ist der Betrag der belgischen Einkommensteuer, der ohne Freistellung in Belgien zu entrichten wäre. Nach dem Doppelbesteuerungsabkommen mit Belgien wird die einzubehaltende Lohnsteuer dieser Personen grundsätzlich um 8% gemindert. Damit der Arbeitgeber diese Minderung berücksichtigen kann, wird ein entsprechender Zusatz auf der Lohnsteuerabzugsbescheinigung eingetragen.

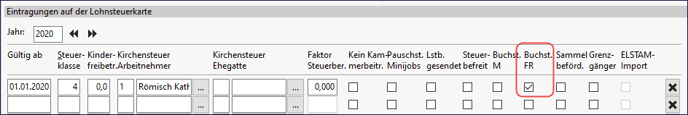

1.3. Grenzgängerabkommen mit Frankreich

Der Arbeitgeber hat für französische Grenzgänger, bei denen aufgrund einer Bescheinigung nach § 39 Abs. 4 Nr. 5 EStG vom Lohnsteuerabzug abzusehen ist, unter Nr. 2 der elektronischen Lohnsteuerbescheinigung in dem dafür vorgesehenen Teilfeld den Großbuchstaben „FR" zu bescheinigen und um das Bundesland zu ergänzen, in dem der Grenzgänger im Bescheinigungszeitraum zuletzt tätig war.

Für Baden-Württemberg ist der Großbuchstabe „FR" ohne Leerzeichen um die Ziffer 1 („FR1"),

für Rheinland-Pfalz um die Ziffer 2 („FR2") und für das Saarland um die Ziffer 3 („FR3") zu ergänzen

Im "Personalstamm → Lohn → Steuerkarte" gibt es eine Checkbox „Buchst. FR".

Dieses Feld kann nur bei Datensätzen ab dem 01.01.2017 aktiviert werden. Sofern dieses Feld aktiviert wird und der Mitarbeiter in einer Betriebsstätte in Baden-Württemberg, Rheinland-Pfalz oder Saarland abgerechnet wurde, wird auf der Lohnsteuerbescheinigung je nach Bundesland die Kennzeichnung „FR1", „FR2" oder „FR3" ausgewiesen. Dieses Kürzel wird für französische Grenzgänger benötigt.

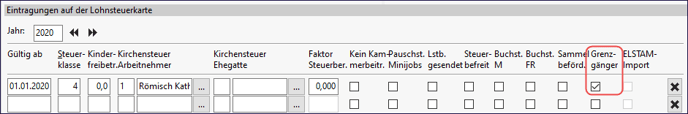

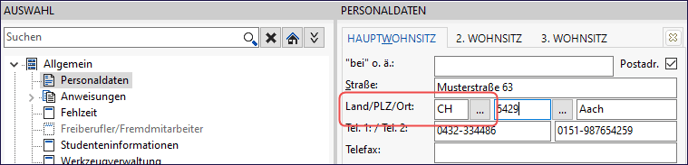

1.4. Grenzgängerabkommen mit der Schweiz

In zvoove Payroll können auch Mitarbeiter abgerechnet werden, die ein Grenzgängerabkommen mit der Schweiz haben, also ein Grenzgängerabkommen für Mitarbeiter, die in der Schweiz leben, aber in Deutschland arbeiten. Diese müssen dem Arbeitgeber das Grenzgängerabkommen mit einer amtlichen Bescheinigung der Schweizer Finanzbehörde nachweisen. Die Mitarbeiter werden in Deutschland und pauschal mit einer Abzugssteuer von 4,5% abgerechnet.

Außerdem erfolgt bei der Berechnung der Steuer eine Vergleichsrechnung. Ist die normale Lohnsteuer nach der Lohnsteuertabelle ausnahmsweise niedriger als 4,5% des gesamten steuerpflichtigen Arbeitslohns des jeweiligen Lohnzahlungszeitraums, wird für den Arbeitnehmer automatisch der günstigere Steuersatz verwendet. Ansonsten werden die 4,5% pauschale Lohnsteuer berechnet.

Für das Grenzgängerabkommen mit der Schweiz muss folgendes durchgeführt werden:

- Im "Personalstamm → Lohn → Steuerkarte" muss die Option "Grenzgänger" aktiviert sein.

- ELSTAM ist nicht notwendig, der Mitarbeiter kann mit Steuerklasse 6 geschlüsselt werden

- Die Adresse des Mitarbeiters muss als Land mit „CH" geschlüsselt sein.

Zusätzliche Informationen:

- Werden diese Mitarbeiter abgerechnet, wird die Steuer pauschal mit 4,5% vom Steuerbrutto errechnet.

- Es wird ebenso die Kirchensteuer berechnet, sollte bei dem MA eine Konfession hinterlegt sein.

- Die Berechnung des Solidaritätszuschlags entfällt.

- Auf der Lohnsteueranmeldung wird diese Steuer in der Summe der einzubehaltenden Lohnsteuer (KZ42 Zeile 17) ausgewiesen.

- Ist die normale Lohnsteuer nach der Lohnsteuertabelle ausnahmsweise niedriger als 4,5% des gesamten steuerpflichtigen Arbeitslohns des jeweiligen Lohnzahlungszeitraums, wird der für den Steuerpflichtigen günstigere Steuersatz angewandt.

- Kein extra-Feld auf der Lohnsteuerbescheinigung erforderlich.

- steuerfreie Lohnarten werden nicht im steuerpflichtigen Brutto berücksichtigt und unterliegen damit auch nicht der pauschalen Steuer.

- Option "Grenzgänger" rückwirkend im Personalstamm aktiviert bewirkt keine Rückrechnungen über den Prüflauf

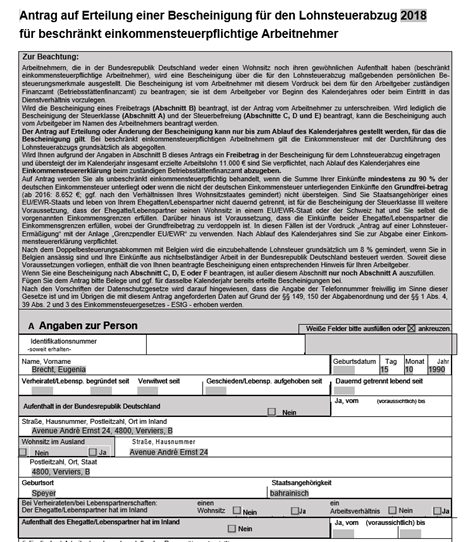

Arbeitnehmer, die in der Bundesrepublik Deutschland weder einen Wohnsitz noch ihren gewöhnlichen Aufenthalt haben (beschränkt einkommensteuerpflichtige Arbeitnehmer), kann eine Bescheinigung über die für den Lohnsteuerabzug maßgebenden persönlichen Be-steuerungsmerkmale ausgestellt werden.

Dazu gibt es in der Personalübersicht eine Vorlage „Antrag auf Erteilung einer Bescheinigung für den Lohnsteuerabzug 2017 für beschränkt einkommensteuerpflichtige Arbeitnehmer". Diese kann über die Vorlage „Antrag LST-Abzug für beschränkt einkommenstpfl. AN" aufgerufen und ausgedruckt werden.

Hat Ihnen der Beitrag nicht weitergeholfen oder fehlen Ihnen Informationen? Dann schreiben Sie uns ein kurzes Feedback über Wissensdatenbank-Verbesserungswunsch, damit wir diesen Artikel verbessern können.