Wie berechne ich den pfändbaren Betrag nach der Nettomethode?

1. Einführung

Das Bundesarbeitsgericht (BAG) hat mit Urteil vom 17.04.2013, 10 AZR 59/12 entschieden, dass bei der Berechnung des pfändbaren Einkommens gemäß §850e Nr. 1 Satz 1 ZPO die sog. Nettomethode anzuwenden ist. „BAG-Urteil zur Berechnung des pfändbaren Betrages", Lohn+Gehalt, August 2013, S. 55ff.

Bisher wurde die Berechnung der Pfändungen in zvoove Payroll immer auf Basis der Bruttomethode durchgeführt. Das heißt, es wurden vom pfändbaren gesamten Bruttoarbeitseinkommen die Lohnsteuer, ggf. Kirchensteuer, Solidaritätszuschlag und die AN-Beiträge zur SV aus dem Bruttolohn abgezogen.

Bei der Nettomethode werden nur die auf das pfändbare gesamte Bruttoarbeitseinkommen entfallenen gesetzlichen Abzüge berücksichtigt.

Die Vorgehensweise zur Hinterlegung einer Pfändung im Personalstamm ist hiervon nicht betroffen. Es wird lediglich je nach Methode die Ermittlung des Pfändungsbetrages anders errechnet.

Im Folgenden wird die bisherige Bruttomethode sowie die neu geltende Nettomethode anhand von Beispielen vorgestellt.

2. Voraussetzungen

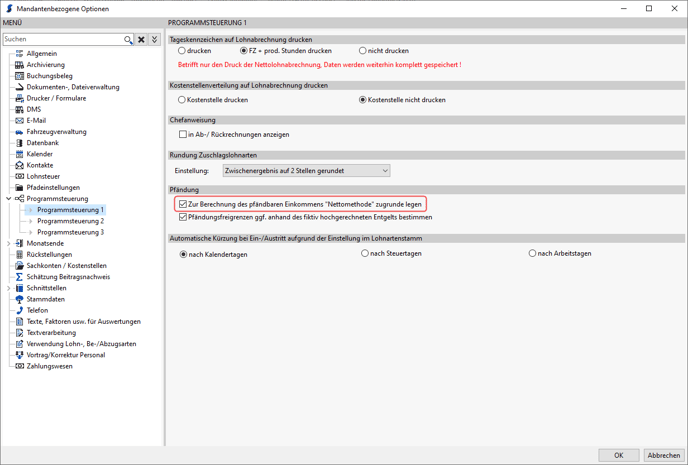

In den Optionen muss die Nettomethode aktiviert werden. Klicken Sie dazu auf "Datei → Einstellungen → Optionen → Programmsteuerung 1" den Punkt „Zur Berechnung des pfändbaren Einkommens „Nettomethode" zugrunde legen" an.

Wichtig: Die Nettomethode kann nur dann bei einem Mitarbeiter berücksichtigt werden, wenn der Abrechnungsvortrag für diesen Mitarbeiter noch nicht erfolgt ist. Ansonsten muss die bereits vorhandene Lohnabrechnung gelöscht und neu vorgetragen werden, damit die Pfändung nach der Nettomethode berechnet wird.

3. Beispiel Vergleich Bruttomethode - Nettomethode

3.1. Berechnung einer Pfändung nach der Bruttomethode

Beispiel: AN, Steuerklasse III/rk, kinderlos, Normale Pfändung, Gehalt 2.800,00 €, Überstundenzuschlag 50% = 100€

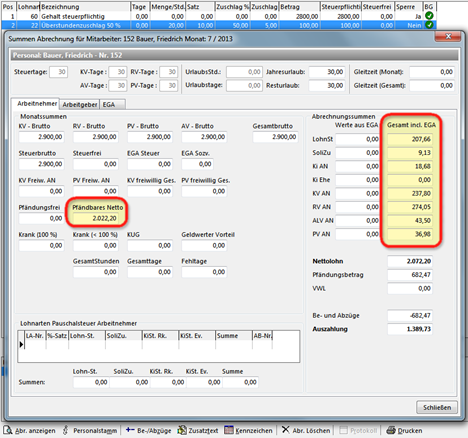

Über "Abr. bearbeiten/Abr. anzeigen" wird das Pfändbare Netto mit 2.022,20€ ausgewiesen. Dieser Betrag wird nach der Bruttomethode folgendermaßen ermittelt:

Allgemein:

|

|

Bruttoarbeitseinkommen |

|

- |

unpfändbare Bezüge |

|

- |

Steuern und SV-Beiträge des AN |

|

|

(aus gesamten Bruttoarbeitskommen) |

|

= |

Pfändbares Netto |

Beispiel:

|

2.900,00 € |

Gesamtbrutto |

| 50,00 € |

unpfändbare Bezüge 50% v. Ü-std.zuschlag |

| 207,66 € |

Lohnsteuer |

| 9,13 € |

SoliZu |

| 18,68 € |

Ki AN |

| 237,80 € |

KV AN |

| 274,05 € |

RV AN |

| 43,50 € |

ALV AN |

| 36,98 € |

PV AN |

|

2.022,20 € |

Pfändbares Netto |

Wie aus dem Rechenbeispiel ersichtlich, wird das Gesamtbrutto um die unpfändbaren Bezüge gekürzt (2900,- abzügl. 50,-). Anschließend werden die vom Gesamtbrutto zu zahlenden gesetzlichen Abzüge voll abgezogen.

Lt. Pfändungstabelle würde sich damit ein Pfändungsbetrag von 682,47€ ergeben.

3.2. Berechnung einer Pfändung nach der Nettomethode

Beispiel: AN, Steuerklasse III/rk, kinderlos, Normale Pfändung, Gehalt 2.800,00 €, Überstundenzuschlag 50% 100€

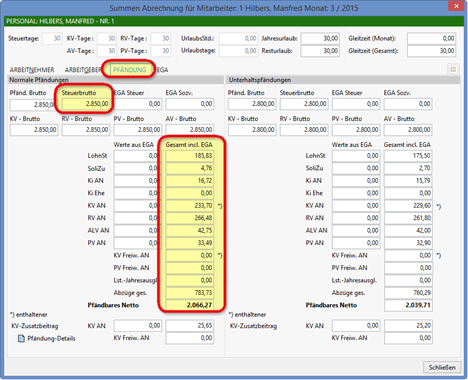

Über "Abr. bearbeiten → Abr. anzeigen" gibt es einen neuen Reiter „Pfändung". Dieser ist nur bei der Nettomethode sichtbar. Bei der Nettomethode wird das Pfändbare Netto mit 2.066,27€ ausgewiesen. Dieser Betrag wird nach der Nettomethode folgendermaßen ermittelt:

Allgemein:

|

|

Bruttoarbeitseinkommen |

|

- |

unpfändbare Bezüge |

|

= |

Pfändbares Brutto |

|

- |

Steuern und SV-Beiträge des AN |

|

|

(aus dem pfändbaren Brutto) |

|

= |

Pfändbares Netto |

Beispiel:

|

2.900,00 € |

Gesamtbrutto |

| 50,00 € |

unpfändbare Bezüge 50% v. Ü-std.zuschlag |

|

2.850,00 € |

Pfändbares Brutto |

| 185,83 € |

Lohnsteuer |

| 4,76 € |

SoiZu |

| 16,72 € |

Ki AN |

| 233,70 € |

KV AN |

| 266,48 € |

RV AN |

| 42,75 € |

ALV AN |

| 33,49 € |

PV AN |

|

2.066,27 € |

Pfändbares Netto |

Wie aus dem Rechenbeispiel nach der Nettomethode ersichtlich werden die zu zahlenden gesetzlichen Abzüge nicht aus dem Gesamtbrutto ermittelt sondern aus dem Pfändbaren Brutto (Gesamtbrutto abzüglich der unpfändbaren Bezüge).

Lt. Pfändungstabelle würde sich damit ein Pfändungsbetrag von 710,47€ ergeben.

4. Zusammenfassung

In unserem Beispiel erhält der Gläubiger bei Anwendung der Bruttomethode – trotz eines höheren Bruttoarbeitseinkommens des Schuldners – einen geringeren pfändbaren Betrag als bei der Nettomethode. Der Gläubiger war nach der bisherigen Bruttomethode also schlechter gestellt als nach der nun geltenden Nettomethode.

Das Bundesarbeitsgericht hat mit Urteil vom 17.04.2013 (10 AZR 59/12) die Nettomethode verbindlich vorgeschrieben. Somit gilt in Zukunft nur noch die Nettomethode.

Unter dem Artikel Pfändung bei untermonatigen Austritt finden Sie die Berechnung der Pfändung bei untermonatigem Austritt.

Hat Ihnen der Beitrag nicht weitergeholfen oder fehlen Ihnen Informationen? Dann schreiben Sie uns ein kurzes Feedback über Wissensdatenbank-Verbesserungswunsch, damit wir diesen Artikel verbessern können.